(报告出品方/作者:华福证券,林子健)

1.汽车材料变迁史:漫长的钢铁时代

如果说“人类文明的发展史,就是一部利用材料、制造材料和创造材料的历史”,那么,整个汽车工业史就是汽车材料的变迁史。

早期汽车由马车“改良”而来,木材占主导地位。1886年1月德国工程师卡尔·本茨为其由汽油发动机驱动的三轮机动车申请了专利,标志着第一辆现代意义上的汽车诞生。该车是在马车基础上“改良”而来,此后约20年,木材一直占据着汽车材料的主导地位。直到1906年,木材占比仍超过60%。

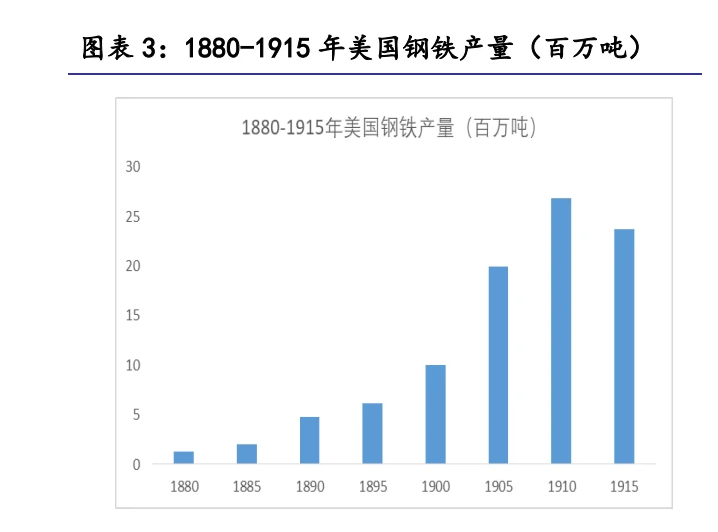

福特T型车开启了汽车材料“漫长的钢铁时代”。随着钢铁产量的大幅提升,福特引进流水线工艺,全球汽车产业逐步向美国转移。20世纪10年代开始,钢铁开始大量应用于汽车。以1915年福特T型车为例,其整备质量545Kg,铸铁和钢的质量为310.7Kg,占比57.0%。随着T型车的大规模生产,汽车材料进入“漫长的钢铁时代”。

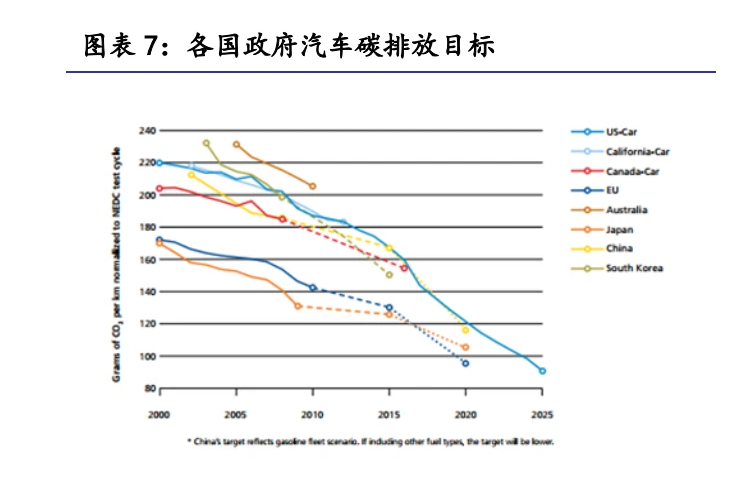

燃油经济性、排放法规趋严,轻量化材料逐步登场。随着用户对功能性要求提高、安全法规趋严,应用在汽车上的材料种类越来越多,汽车质量稳步提升,1975年乘用车质量超过1700Kg,约为1915年福特T型车的3倍。受石油危机影响,1975年美国颁布了车企平均燃油经济性(CAFE)标准,并逐步提升标准值,欧盟、日本、中国均有类似法规。另外,随着温室气体排放问题日益严重,欧美开始实施较为严格的碳排放法规。汽车减重是解决燃油经济性和减排的重要途径,高强度钢、铝合金、镁合金、碳纤维复合材料等轻量化材料逐步应用在汽车上。

为应对铝合金等轻质材料的激烈竞争,90年代先进高强度钢逐步商用。随着整车厂越来越多地使用铝合金等轻质材料,钢铁公司开发了各种钢板以应对激烈的竞争,如20世纪70年代开发了高强低合金钢,90年代开发了第一代先进高强度钢(AHSS)。1994年奥迪向市场推出了全铝车身的A8车型,钢铁在汽车材料中的主体地位受到严重挑战。同年,全球18个国家35家钢铁公司组成联盟,发起了超轻钢制车身项目(ULSAB),该项目激发了AHSS在全球范围内的商用。在1995年乘用车材料中,高强度钢/AHSS占比8.4%,合金材料为6.1%。进入21世纪,第二代AHSS——TWIP钢被研发出来,其被认为是具有最好强度和塑性综合性能的钢材,但可制造性差、成本高等限制了其商用。目前业内正开发综合性能在第一代和第二代AHSS之间,成本低于第二代AHSS的第三代AHSS。

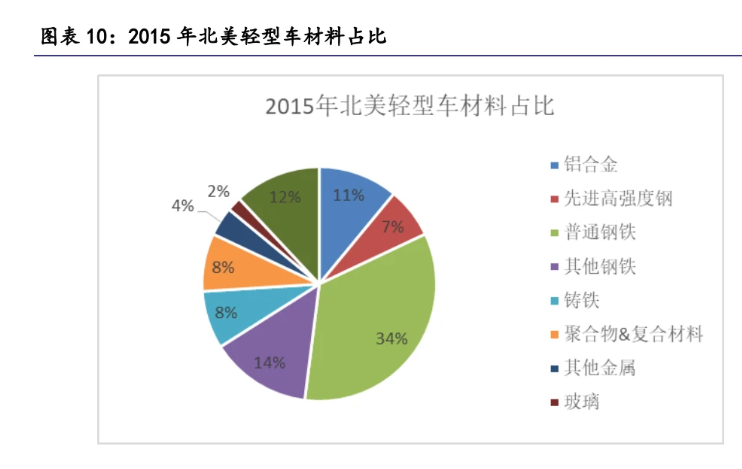

总体来看,汽车材料的发展是汽车安全性、功能性、燃油经济性、排放法规的综合博弈。从汽车诞生的130余年历史中,除最初20年木材占主导地位外,钢铁一直处于汽车材料的核心位置,目前钢铁占比仍高达63%(包含先进高强度钢);除此之外,轻量化材料用量也逐步提升,如AHSS占比7%,铝合金占比为11%,聚合物&复合材料占比8%。汽车轻量化已是大势所趋,新能源汽车快速渗透,特斯拉引领的一体化压铸有望带动汽车产业工艺和材料革命,铝合金有望凭借成本、减重潜质、工艺等优势脱颖而出,迎来使用量的大幅提升。

2.汽车进入铝合金时代

2.1汽车轻量化是大势所趋

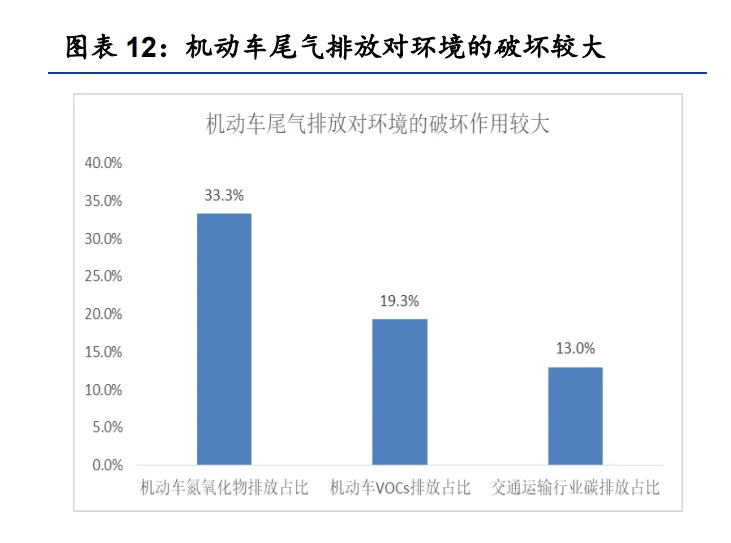

汽车尾气是环境污染和碳排放的重要来源。截至2020年底我国机动车保有量达3.72亿辆,同比增长6.9%;其中,汽车保有量达2.81亿辆,同比增长8.1%,仍处于较快增长状态。高保有量使得机动车尾气对环境的破坏越发显著:首先,汽车尾气是多种污染物(CO、HC、NOx、SO2、PM、VOCs等)的重要来源之一,根据《第二次全国污染普查公报》,机动车排放的氮氧化物占全国排放总量的33.3%;其次,交通运输行业碳排放占比为13.0%,汽车尾气是重要来源。因此,在“蓝天保卫战”和“双碳”驱动下,汽车减排、低碳化发展形势较为紧迫。

燃油降耗压力大,2025年、2030年、2035年乘用车油耗目标较2019年分别下降17.3%、42.4%和64.0%。根据工信部数据,我国乘用车(含新能源汽车)油耗由2017年的6.05L/100Km降至2019年的5.56L/100Km(未达当年目标值),年均降幅为4.7%。按照《节能与新能源汽车技术路线图2.0》的规划,我国乘用车(含新能源汽车)油耗在2020-2025年、2026-2030年、2031-2035年的年均目标降幅分别为3.7%、7.0%、9.0%,传统能源乘用车的年均目标降幅分别为2.8%、3.0%、3.6%。在油耗降低潜力逐步下降的背景下,降耗力度逐渐上升,汽车行业降耗压力较大。

汽车轻量化是节能减排的有效方式。研究表明,若汽车整车重量降低10%,燃油效率可提高6%-8%,百公里油耗可降低10%;汽车质量每降低100kg,每百公里可节约0.6L燃油,减排800-900g的CO2;根据西门子公司的研究,在动力系统、动力电池等众多节能措施中,汽车轻量化以46%的节能潜力位列榜首。(报告来源:未来智库)

2.2铝合金逐步成为汽车轻量化主流材料

材料轻量化是汽车轻量化最直接也是最有效的路径。目前实现轻量化的路径主要分为三类:1)使用轻量化材料,如高强度钢、铝合金、镁合金、碳纤维材料等,代替普通钢结构;2)使用轻量化制造工艺,包括激光拼焊、液压成形、热成形、轻量化连接以及最近特斯拉引领的一体化压铸等;3)使用结构轻量化设计,包括尺寸优化、形状优化、拓扑优化等,来实现产品减重。其中,轻量化材料是最直接也是最有效的方法。

轻型材料替代钢铁是汽车轻量化的主要手段,从成本、减重潜力、制造工艺3个角度综合对比,铝合金作为轻量化材料优势明显。具体来看:

1)成本角度,高强度钢大幅领先,铝合金次之。所谓高强度钢是指屈服强度在210~550 MPa、抗拉强度在340~780 MPa的钢,广泛应用于门防撞梁、保险杠、A/B/C柱加强板、门槛、地板中通道及车顶加强梁等各种结构件;其材料成本最低,铝合金次之,为镁合金1/2~1/3,约为碳纤维1/5。

2)减重潜力角度,铝合金弱于碳纤维和镁合金、大幅强于高强度钢。铝合金密度为1.8g/cm3,为镁合金和碳纤维1.5倍,约为高强度钢3倍。减重潜力方面,相比钢制件,铝合金为30%,镁合金35%-45%。

3)制造工艺角度,铝合金工艺较为成熟、效率较高、成本适中。高强度钢在工艺方面的成本优势明显,制造工艺成熟;随着热冲压、压铸等新工艺技术的应用,铝合金板材应用体现出高生产效率,成型工艺成本适中;镁合金成型工艺成本较高,易氧化,主要用冷连接方式;碳纤维材料成型和连接工艺效率均较低,成本亦较高。

铝合金逐步成为汽车轻量化的主流材料。综上,铝合金相比高强度钢,比强度高,密度较小,减重潜力大;相比镁合金,成本较低,成型工艺和连接方式较为成熟。另外,铝的储量较大,耐腐蚀性好,回收利用率高,因此逐步成为汽车轻量化的主流材料。

2.3新能源汽车推动单车用铝量大幅增长

纯电动汽车单车铝合金使用量较非纯电汽车增长超过40%。以北美轻型车为例,对比非纯电动汽车(包含燃油车和混合动力车),2020年北美纯电动汽车单车用铝量为643磅(291.7Kg),较非纯电汽车增加41.6%:其中,在动力总成、燃油变速和传动系统的用铝量分别减少24%、18.9%,在纯电动力总成(电机壳、电控、减速器等)、纯电结构件(车身结构件和覆盖件、电池壳等)的用铝量分别增加14.5%、68.9%。随着新能源汽车渗透率的提升,汽车整体的单车用铝量将大幅提高。

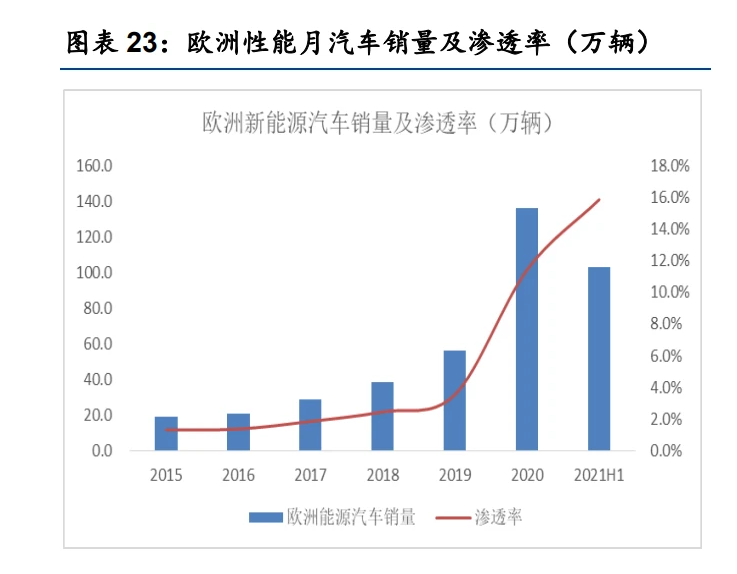

新能源汽车迎来全球需求共振,带动铝合金使用量的大幅增长。1)中国市场,在新势力带动下,自主品牌、合资品牌接连发力,2021年1-9月新能源汽车销量为215.7万辆,同比增长193.9%,渗透率为11.6%;其中,9月渗透率高达17.3%,进入产业生命曲线的加速成长阶段。2)欧洲市场,欧盟制定了严苛的碳排放目标,2030年新车减排65%;自2035年起,在欧洲销售的新车应实现零排放目标。为支持新能源汽车发展,各国政府也提高了新能源汽车补贴,使得欧盟新能源汽车销量快速增长,2021年上半年新能源乘用车销量为102.9万辆,同比增长157.1%,渗透率高达15.9%。3)美国市场,美国目前新能源汽车渗透率较低(低于5%),但市场潜力大。2021年5月,美国通过了《美国清洁能源法案》,计划提供316亿美元电动车消费税收抵免,对满足条件的车辆将税收抵免上限提升至1.25万美元/车;放宽汽车厂商享税收减免的20万辆限额,并将提供1000亿美元购置补贴。在政策支持下,我们预计美国市场有望复刻欧洲2019-2020年市场发展路径,带动全球新一轮增长。全球新能源汽车销量的快速增长,将带动车用铝合金的需求大幅攀升。

2.4特斯拉一体化压铸有望引领汽车制造工艺和材料革命

2.4.1轻量化连接:多种材料混合应用带来连接难题

多种材料在汽车中的混合应用使得材料连接更为复杂。随着钢、镁铝合金、碳纤维等材料在汽车上的应用,以往常用的点焊工艺已无法满足镁铝合金、金属材料与非金属材料之间的连接要求,各种新型的连接工艺应运而生。新一代奥迪A8车身的连接方式达到了14种,包括MIG焊(熔化极惰性气体保护焊)、远程激光焊等8种热连接技术和冲铆连接、卷边连接等6种冷连接技术。

轻量化连接技术混用带来成本增长和效率降低。新型连接技术的混合使用,一方面加大了设备投入,进而增加了生产成本;另一方面也降低了生产效率,第四代奥迪A8车身激光焊接焊缝4.75米、包边22.01米、胶接152.94米、MIG焊点5897个、铆接2976个等,大量的焊接、铆接和胶接,大幅增加作业时间、降低生产效率。

2.4.2一体化压铸:汽车产业的制造工艺和材料革命

为解决各种材料混用的连接难题,特斯拉率先引入一体化压铸技术,在提高汽车制造生产效率的同时,或正引发汽车制造的工艺和材料革命,进而加快车用铝合金材料的使用进程。

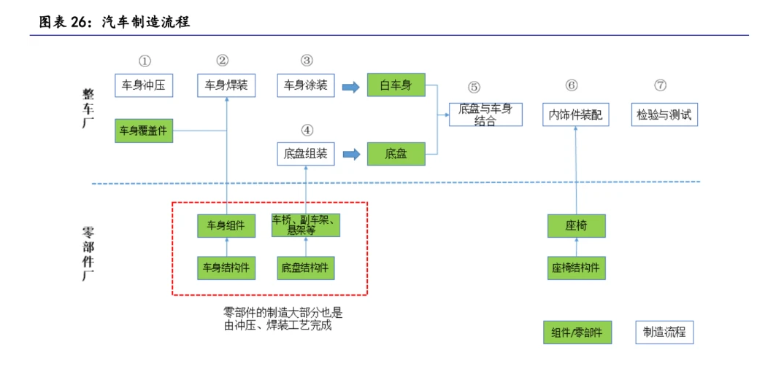

汽车制造流程涉及冲压、焊接、涂装、总装等4大工艺。1)冲压,钢板通过大型压力机在模具作用下冲压成各种形状零部件,主机厂一般只冲压车身覆盖件(如四门一盖等);2)焊装,将冲压好的零部件焊接成白车身,除四门一盖之外的车身零部件一般由供应商提供,供应商提供的组件大量也是经过冲压和焊接工艺完成;3)涂装,将焊装完的白车身清喷漆,起到防锈、防腐和美观的作用;4)总装,将底盘、内饰件等安装在车体上,完成整车组装。

传统的汽车制造包含白车身制造、底盘组装、内饰件装配等7大流程。汽车制造流程可简单总结为:通过车身冲压,车身焊接,车身涂装,制造白车身;底盘组装,将发动机、变速箱、车桥、制动系统、转向系统等,预装为底盘;底盘与车身结合,车身和底盘进入总装线,将底盘和车身组装在一起;内饰件装配,基本靠工人手工操作,复杂且耗时;新车下线,进行相关检验与测试。

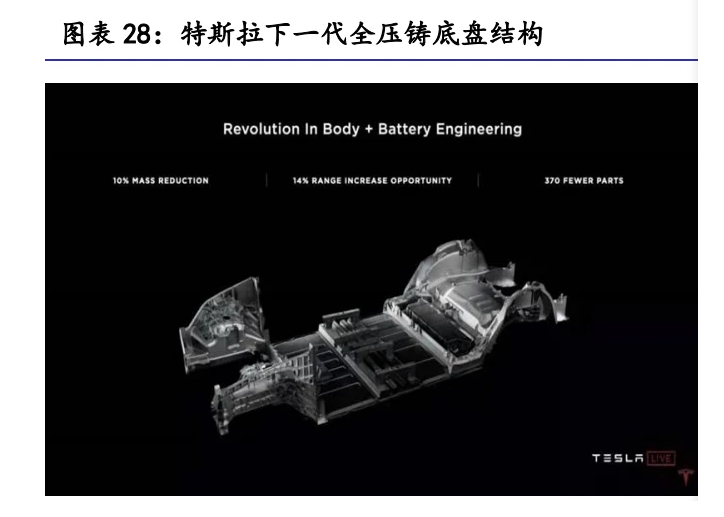

特斯拉一体化压铸Model Y后车身底板,零部件由70个减少至1-2个。传统的汽车后底板结构由70个左右冲压钢板焊接而成,特斯拉利用6000吨压铸机Giga Press将上述70个零部件一体化压铸为1-2个大型铝铸件,使得零部件重量可以减轻10%-20%,连接点数量由700-800个减少到50个,制造时间由原来1-2小时缩短到3-5分钟,大幅度地精简了制造流程、提升了生产效率。根据规划,特斯拉下一步计划将应用2-3个大型压铸件替换由370个零件组成的整个下车体总成,重量将进一步降低10%,对应续航里程可增加14%。

在特斯拉的示范作用下,行业积极探索一体化压铸工艺。2021年6月,文灿股份控股子公司南通雄邦举行大型一体化压铸工程开工仪式,该项目将投产使用力劲集团旗下7套意德拉X-PRESS系列大型智能压铸单元,包括两套6000吨、三套4500吨、一套3500吨、一套2800吨,主要部署新能源汽车等领域大型结构件、一体化压铸件的生产。2021年9月,拓普集团携手力劲科技在宁波北仑签署全新战略合作协议。双方就汽车轻量化、大型汽车结构件一体化成型项目达成深度战略合作。本次签约,拓普集团向力劲科技订购21台套压铸单元,其中包括6台7200吨、10台4500吨和5台2000吨的压铸设备。

一体化压铸有望带来汽车行业的工艺和材料革命。首先是工艺革命,由于一体化压铸可以显著简化生产流程、提高生产效率、减少重量,在特斯拉的示范作用下,其他主机厂也有望引进一体化压铸工艺,进而带动传统的冲压、焊接工艺逐步被替代,压铸工艺则更多被应用。其次是材料革命,钢板易于冲压和焊装,因此广泛应用于传统的汽车制造工艺;铝合金是压铸的主要材质,随着一体化压铸的逐步引进,铝合金也将部分替代钢铁。

一体化压铸有望带动铝铸件使用量的大幅增长。Model Y后车身底板一体化铸造后的铝合金铸件重约66Kg,较尺寸更小的Model 3减重约10-20Kg。未来整个下车体总成一体化压铸后,铝合金压铸件的用量将更大。简单以66Kg增量计算,目前欧洲乘用车和北美轻型车铝合金铸件的单车用量分别为116.0Kg和135.6Kg,单车用铝量分别为179.2Kg和208.2Kg,即仅后底板一体化铸件一项将使铝合金压铸件单车用量增长50%左右,单车用铝量增加30%-40%。

3.车用铝合金全解析:细分赛道、竞争格局与规模测算

3.1铝压铸件、汽车铝板和电池盒是较好赛道

铝合金广泛应用于汽车,包括车身覆盖件的铝板、动力总成、底盘、车身结构件等铝压铸件,以及动力电池盒等。

车用铝合金产业链可分为上游初加工、中游深加工和下游汽车零部件。在初加工环节,对铝土矿溶解、过滤、酸化和灼烧等工序提炼出氧化铝,然后通过电解熔融的方式制备电解铝。电解铝经过重熔提纯,经过各种深加工(铸造、挤压、压延、锻造等),形成铸造和形变两大类车用铝合金。铝合金作为轻量化的主流材料之一,广泛应用于汽车制造领域,如铝板用于车身覆盖件,铝压铸件用于动力总成和底盘等。

动力总成、车身和车轮是铝合金使用量较大的部件(系统)。从整车的质量分布来看,车身、动力与传动系统、底盘、内饰4大部件(系统)占90%以上,也是轻量化的重要突破方向。根据Ducker Frontier在2020年6月的测算,2020年北美轻型车单车用铝量为208.2Kg;其中,发动机、变速和传动系统、车轮、车身覆盖件用铝量分别为47.2Kg、38.6kg、32.7Kg和26.8Kg,占比较大,分别为22.7%、18.5%、15.7%和12.9Kg;另外,换热器、悬架、副车架等用铝量也较高。

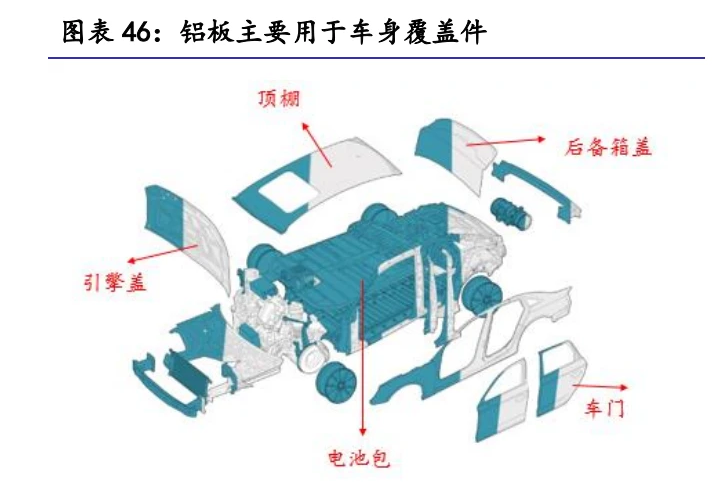

从工艺角度看,车用铝合金以铝压铸件和铝板为主。车用铝合金按照工艺可以分为铸造铝合金和形变铝合金,后者又可分为挤压件(挤压工艺)、铝板(压延工艺)和锻造件(锻造工艺)3类。从欧洲和北美两个主流市场看,铝铸件的应用极为广泛,从动力总成、底盘到车身等,约占车用铝合金65%;其次为铝板,多用于车身覆盖件,约占20%;挤压件约占10%,锻铸件使用较少。

3.2铝压铸件是优质赛道

铝合金压铸件主要应用在动力系统、底盘系统和车身三个领域。其中,动力系统铝合金的渗透率高于90%;底盘和车身结构件渗透率较低,在轻量化和一体化压铸背景下,有望逐步提升。我们认为铝压铸件,尤其是底盘和车身结构件,是较好的赛道。

技术壁垒较高。压铸是一种利用高压将金属熔液压入压铸模具内,并在压力下冷却成型的一种精密铸造方法,生产过程集合了材料、模具和工艺等各项技术能力,具备较高的技术壁垒,需要持续的研发投入。代表性铝合金压铸企业中,文灿、旭升、爱柯迪的研发费用持续增加,2021年上半年分别为0.62亿元、0.54亿元、0.85亿元,同比增速分别为154.4%、108.2%、39.5%。

底盘和车身结构件铝合金渗透率较低,提升空间大。1)根据The Aluminum Association在2012年统计,北美汽车市场的底盘零部件中,铝合金控制臂的渗透率约为40%,转向节的渗透率在20%-30%之间。根据中国产业信息网的数据,2020年国内控制臂、副车架、转向节的铝合金渗透率15%、8%和40%,预计到2025年分别为30%、25%、80%,提升空间较大。2)国际铝业协会数据表明,当前燃油车的车身结构件铝合金渗透率为3%,纯电动汽车为8%,铝合金渗透率整体较低。考虑到当前白车身由钢结构向钢铝混合结构的趋势较为明显,铝合金的渗透率有望大幅提升。

(1)格局分析

国内车用铝合金压铸行业集中度极低。压铸行业是一个充分竞争的行业,发达国家的压铸企业呈现数量少、单个规模大、专业化程度高的特点,在资金、技术、客户资源等方面具有较强优势,代表性企业有日本RYOBI、瑞士DGS等。中国压铸行业集中度较低,以车用铝合金压铸件为例,规模较大的企业有广东鸿图、文灿股份、爱柯迪,2020年收入分别为35.2亿元(压铸件业务)、26.0亿元、25.9亿元,市场份额分别仅为2.6%、1.9%、1.9%。铝合金压铸件在汽车上的应用逐步呈大型化、整体化趋势,已有新能源厂商使用更大吨位的压铸机,整合汽车零部件的生产、减少制造工序,以实现降本增效。随着设备和研发投入增长,预计行业集中度有望大幅提升。

底盘和车身压铸件成长空间更大。传统燃油车动力总成铝合金压铸件的渗透率超过90%,随着新能源汽车渗透率提升,总需求将逐步下降。底盘零部件中,包括控制臂、转向节、副车架等,使用铝合金压铸的趋势较为明显,且渗透率仍较低,需求处于快速增长阶段,代表性公司有拓普集团、伯特利。车身结构件中,如B柱、车门框架、纵梁等,也有使用铝合金压铸的趋势,由于涉及到碰撞安全的问题,目前渗透率处于起步阶段,代表性公司有文灿股份、拓普集团。(报告来源:未来智库)

(2)规模测算

我们测算2025年车用铝合金压铸件需求为384万吨,2021-2025年CAGR为10.2%。我们首先预估了2021-2025年我国汽车销量情况,包括乘用车(燃油车、新能源)、商用车,并参考国际铝业协会对我国汽车单车用铝量的预计数据,测算了我国车用铝合金需求规模。在此基础上,根据乘用车(燃油车、新能源汽车)、商用车的压铸件占比,我们测算2025年乘用车、商用车的压铸件需求分别为208.6万吨、62.6万吨,合计383.9万吨,2021-2025年CAGR为10.2%。

3.3车用铝合金板迎来快速发展期

欧美市场单车铝板用量为40-50Kg,成长性较好。汽车铝板主要用于车身覆盖件,包括四门两盖(前后车门、引擎盖、后备箱盖)、顶棚、翼子板等。欧美市场单车铝板用量约为40-50Kg,占车用铝合金比重20%。在四种工艺中,预计2020-2026年单车铝板用量CAGR为4.4%,而单车用铝量CAGR为2.3%,成长性高于整体用铝量。

国内铝板用量较欧美少,但潜力较大。根据CM集团统计数据,我们测算国内单车铝板用量约20Kg,占车用铝合金比重10%-15%,较欧美市场仍有差距。随着我国新能源汽车渗透率迅速提升,国内铝板市场发展潜力较大。以车身覆盖件为例,2018年我国燃油车和纯电动汽车车身覆盖件的单车用铝量分别为4.4Kg、8.0Kg,分别为潜在最大用量的6%、12%;预计到2025年增长为14.2Kg、23.3Kg,分别为潜在最大用量的19%、28%。

(1)格局分析

欧美厂商长期垄断全球汽车铝板市场。根据SMM统计,截至2020年,全球汽车铝板产能约390万吨,国外产能约288万吨,约占73.8%,主要分布在美国、德国、日本等国家,美国市场份额高达44%;国内产能约102万吨,占比26.2%。分厂商看,诺贝丽斯、美国铝业、肯联铝业份额较高,分别为27%、12%、12%。

本土铝板厂商开工率普遍不足,南山铝业实力较强。国内产能中,外资厂商产能约为38万吨,均处于正常生产状态。本土厂商,大多开工率不足,主要原因有;1)产能过剩,据SMM预测,2020年国内汽车铝板需求为38万吨;2)生产技术难度高,外资厂商先发绑定主流车企,本土厂商产品及车厂认证流程缓慢;3)汽车铝板分为内板和外板,外板技术难度更大,本土企业多数只能生产内板。南山铝业凭借全产业链和持续的研发投入,已经批量供应包括外板在内的汽车铝板,是本土唯一能批量生产内外板的企业。目前产能20万吨,开工率为30%,另有20万产能在建。

(2)规模测算

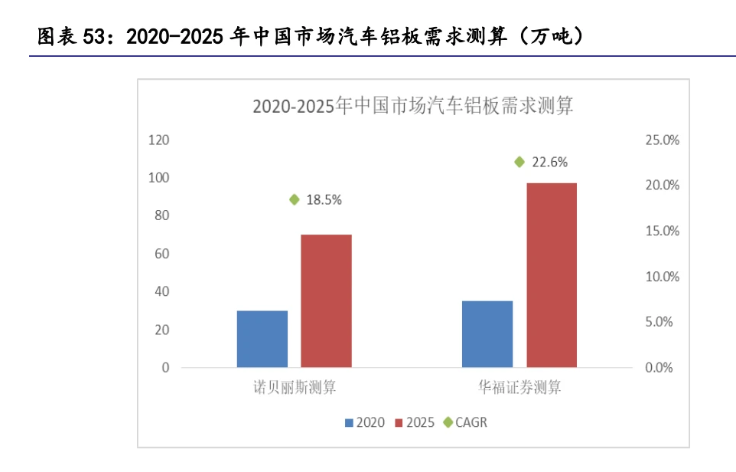

我们预计2025年国内汽车铝板需求为70-100万吨,2021-2025年CAGR为18%-23%。1)首先,根据诺贝丽斯的测算,2020年中国市场需求为30万吨,预计2025年为70万吨,2021-2025年CAGR为18.5%。2)其次,我们按照测算车用铝合金压铸件同样的步骤和方法,测算2025年中国市场汽车铝板需求为97.3万吨,2021-2025年CAGR为22.6%。

3.4电池盒:新能源汽车时代的纯增量部件

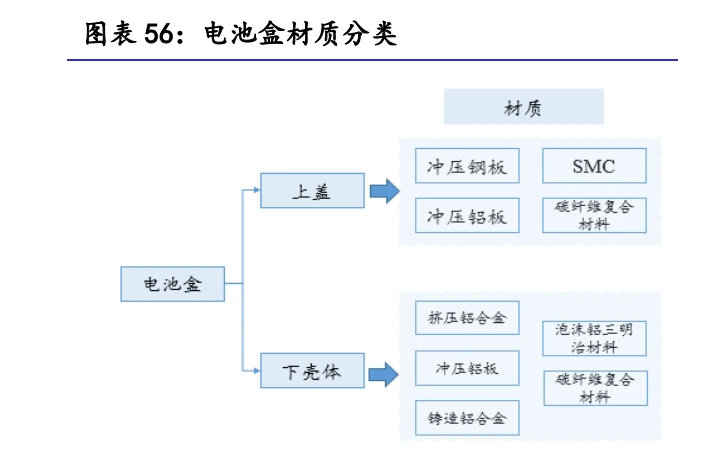

电池盒是动力电池的重要结构件。电池盒主要用于承载电池模组、冷却系统等电池系统部件,保护电池在受到外界碰撞、挤压时不受损坏。电池盒由上盖与下壳体(托盘/箱体)两部分组成,上盖的主要材料有金属或复合材料,相对下壳体来说更轻薄;下壳体需承载电池模组等部件的重量,需具备较高的强度,多为金属材料。

电池盒轻量化趋势明显,铝合金材质是主流方向。由于动力电池包占整车质量20%-30%,电池盒占电池包质量20%-30%,电池盒轻量化是大势所趋。同等尺寸下,铝合金电池盒替代钢制电池盒可减重20-30%,因此铝合金材质是电池盒的主流方向,目前上盖材料多为高强度钢和铝合金,下壳体几乎全部为铝合金。

从工艺角度看,上盖多采用冲压,下壳体多采用铸铝、铝合金挤压。1)上盖:目前多使用钢板冲压,如日产LEAF、BMW i3、Model S、Model 3等;部分使用铝板冲压,如蔚来ES8、小鹏G3。2)下壳体:目前主流使用铝合金挤压成型,成本较低,可同时兼顾不同尺寸大小动力电池盒的加工制造,缺点是焊接工艺较为复杂,如宝马IX3、大众MEB平台等;铸铝下壳体则可一次成型,不需要焊接工序,常用于小能量电池包中,如大众Golf GTE和BMW X5的插电混合车型,缺点是易发生欠铸、裂纹、冷隔等缺陷。

(1)格局分析

电池盒投入规模大、技术壁垒高,集中度较高。电池盒是动力电池中除电芯外质量最大的部件,多配套动力电池厂商“就近建厂”,且其重资产属性较强,投入规模较大。从技术角度看,首先,主流的铝合金挤压成型工艺对焊接要求较高;其次,减少结构件、提升能量密度是电池包目前的主要方向发展,具体路径包括无模组设计电池包(CTP)、电芯向整车一体化集成(CTC)和动力电池盒向底盘一体化,需要电池盒厂商具备较强的配套研发能力,因此技术壁垒较高。目前电池盒处于发展初步阶段,高投入规模和技术壁垒,使得目前行业竞争格局较为集中,华域汽车、凌云股份、敏实集团在研发实力、客户、产能规划上领先。

(2)规模测算

我们测算2025年国内电池盒市场规模超过200亿元,2021-2025年CAGR为43.9%。我们预计2025年新能源汽车销量为845.1万辆,假设电池盒单车价值为2500元,据此测算,国内电池盒市场规模211.3亿元;2021-2025年CAGR为43.9%。

在

线

客

服